对于电商卖家来说,美国的销售税已经与以往大不一样了。2018年6月21日,美国最高法院在南达科他州(South Dakota)诉Wayfair网上销售税一案裁决中,推翻了1992年奎尔公司诉北达科他州案的裁决,即电商卖家的销售税责任必须建立在其在该州有某种实体存在的基础上。

根据南达科他州一案的裁决,美国各州现在可以在销售税法案中引入所谓的“经济联结”( economic nexus),根据卖家运往该州的总订单数量,或订单的总价值,要求卖家向消费者征收销售税。

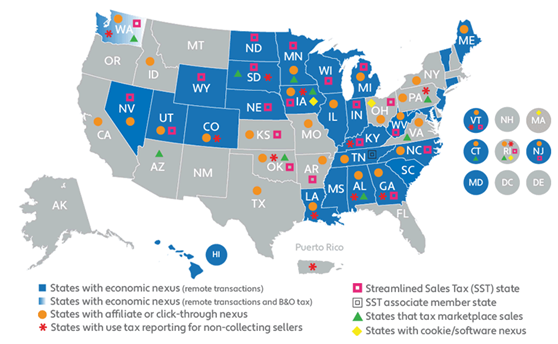

如今,美国已有29个州在其销售税相关法案中引入了 “经济联结”,接下去可能会有更多的州效仿。销售税的这些巨变是如何发生的?电商卖家又需承担什么样的新义务?他们需要做什么来履行这些义务?

首先,我们来讨论一下什么是“经济联结”?

经济联结是指当卖家发往一个州的总订单数量或总订单价值超过某一临界值时,卖家就与该州产生了“经济联结”,卖家就需对该州的销售税承担责任。

迄今为止,美国设立了“经济联结”的州中,有21个州都设定了相同的销售税门槛:即订单达到或超过200单,或年销售额达到或大于10万美元。其它州有的设立的门槛更高或者有附加规则。

如果你的销量或者销售额达到了这个临界值,并且刚好这个州已经采用了“经济联结”,那么你必须在这个州注册销售税,并对该州的客户征收销售税。卖家还必须提交纳税申报表,并向各个注册了销售税的州缴纳正确的税款。

“原来不止南达科他州的销售税发生改变?”

谈到这,可能有部分卖家还处于蒙圈的状态,可能会问原来不止是南达科他州一个州的销售税发生改变,而是多州联动。答案是:是的。

销售税改革一直是一个充满政治意味的问题。随着电商的蓬勃发展,传统实体零售店却在不断凋零。这一结果与电商卖家可以逃脱销售税有着千丝万缕的联系。传统商店以店面为基础,无法避开销售税的缴纳,从一开始就输给了电商卖家。一些电商卖家甚至将自己的产品宣传为免税商品,炫耀自己拥有的独特优势。随着电商市场如火如荼的发展,还引发了另一个问题,各州的税收收入直线下降。南达科塔诉Wayfair一案,看似是一个州与一家大型电商卖家之间争端,实则是美国各州联合起来推翻原本的销售税法案的一个行动。

如今,美国已经有以下州通过了“经济联结法”:

阿拉巴马州(Alabama)

科罗拉多州(Colorado)

康涅狄格(Connecticut)

乔治亚州(Georgia)

夏威夷(Hawaii)

伊利诺斯州(Illinois)

印第安纳州(Indiana)

爱荷华州(Iowa)

肯塔基州(Kentucky)

路易斯安那州(Louisiana)

缅因州(Maine)

马里兰(Maryland)

密歇根(Michigan)

明尼苏达州(Minnesota)

密西西比州(Mississippi)

内布拉斯加州(Nebraska)

内华达(Nevada)

新泽西(New Jersey)

北卡罗莱纳(North Carolina)

北达科他(North Dakota)

南卡罗来纳(South Carolina)

南达科塔州(South Dakota)

田纳西州(Tennessee)

犹他州(Utah)

佛蒙特州(Vermont)

华盛顿州(Washington)

西维吉尼亚州(West Virginia)

威斯康辛州(Wisconsin)

怀俄明州(Wyoming)

“经济联结”何时生效?

一些动作快的州,在美国最高法院作出裁决的10天后,即从2018年7月1日起就引入了“经济联结”。还有一些州的“经济联结”法于10月22日生效,另外还有12个州是“经济联结”将在2019年1月1日生效。

田纳西州(Tennessee)和怀俄明州(Wyoming)在美国最高法院作出决定之前,就引入了“经济联结”,并在美国最高法院作出裁决后立即生效了。

关于“经济联结”,电商卖家需要做些什么?

经济联结并没有彻底改变美国的销售税立法,只是增加了一种新的方式来让卖家承担销售税责任。如果你已经明确了你的销售税义务,你需要再看看你是否还有其它州需要承担相关责任。

如果你从没有了解过这方面的问题,你可能需要从头开始,具体步骤如下:

1、找出你的责任所在

第一步是根据每个州的具体规定,确定你的业务是否达到需要交纳销售税的临界点,或者是否在各州有实体联结。

你要注意,虽然有些引入了“经济联结”,但实体联结(即卖家在某一地区设有实体设施、雇员或库存等实体存在)并没有取消,所以你需要同时关注这两方面的事宜,避免疏漏。

以下是几个关于实体联结的例子,有助于你的理解:

1、在某州拥有库存 (包括存储在第三方物流商和亚马逊FBA的库存);

2、使用该州内的分支机构,即使他们只是链接到你的网站;

3、当该州用户访问你的网站时,你设置了cookies;

4、通过在该州有联结的电商平台销售你的产品。

卖家需注意,不同州之间关于实体存在的定义有很大的差异。例如,有些州会看你在该州拥有库存或者分支机构,而有些州只考虑你在该州是否拥有办公室和办公人员。

原则上来说,经济联结比实体联结更容易理解。关于经济联结,除了少数州有附加规定,其它的你只需要看看自己过去一年在该州的产品销售总量和销售额,一旦超过临界值,就等于你与该州有了经济联结,你需要注册该州的销售税。

注意,如果你通过多种渠道销售,你需要计算你使用的所有平台和网站在各个州产品销售总量和销售额。如果你已经将这些数据输入到会计或库存管理系统,或像Avalara这样的销售税系统中,你可以很简单的了解到自己目前所处的情况,找到自己有销售税义务的州。

2、销售税登记

你需要在每个有“联结”(nexus)的州注册销售税。不同州注册过程不同,有一些需要填写纸质表格用于存档,有些州可以直接在网上操作。此外,各州的表单也不同,你需要仔细查看。你还也可以寻求一些服务机构,提供相关服务。

3、在结帐时向客户收取销售税

你需要在客户付款的时候,向他们征收销售税。如果你在Shopify或者BigCommerce有自己的在线商店,你需要一个技术解决方案,帮助你根据你的业务情况和买家的位置计算正确的销售税。Avalara有一个税务计算插件AvaTax,可以根据买家的确切位置(而不仅仅是邮政编码)提供实时的税务计算,并且可以很容易地导出数据,供你在准备申报表的实收使用。

虽然一些购物车内置有销售锐计算器,但功能有限,计算出来的金额并不是那么准确。

当然,如果你只通过亚马逊和等电商平台进行销售,他们会帮你计算好销售税金额,但是你然要负责提交报表。

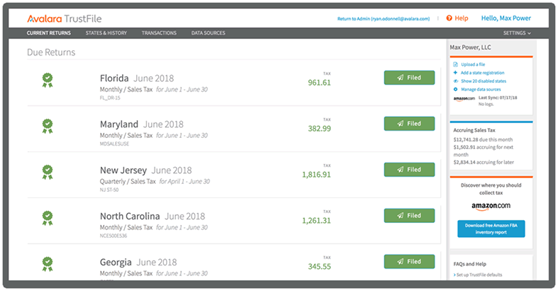

4、提交销售税报税表并缴纳税款

向各州提交销售税申报表和支付税款是你履行销售税义务的最后一步。你可以根据按月度、季度,或年度向有联结的州提交税务申报表,时间主要这取决于该州立法,以及你的销售水平。

你可以将申报表直接提交到各州,也可以将税号等信息提供给指定机构,又服务机构帮你处理相关事宜,这将帮你剩下不少时间,并确保你准时缴税。注意,如果不能在规定的时间向有关部门缴纳销售税,就会招致严重的经济处罚。

如果你适用AvaTax帮助你计算销售税,Avalara Returns与之相连,将直接帮助你准备好申报表。

如果你只通过平台销售,TrustFile是一款不能忽视的工具,它将从你在的各个平台和购物车提取销售税数据、准备销售税申报表并自动存档,它甚至会提醒你不要错过最后期限。

总结

关于电商销售的销售锐改革势不可挡。对于电商卖家来说,需及早了解各州的税务规定,并要学会灵活利用各种工具,来减少自己的工作量,省去不必要的麻烦。

*转载请注明来源——跨境电商赢商荟老魏,更多原创实操干货请关注老魏QQ757164998,商务合作:13536789215

小贴士:更多跨境电商干货资讯,敬请扫码关注下方微信公众号【跨境电商赢商荟】